Статья

Возможности России для коммерциализации «выпадающих» объемов экспорта газа

Август 2023

Возможности России для коммерциализации «выпадающих» объемов экспорта газа

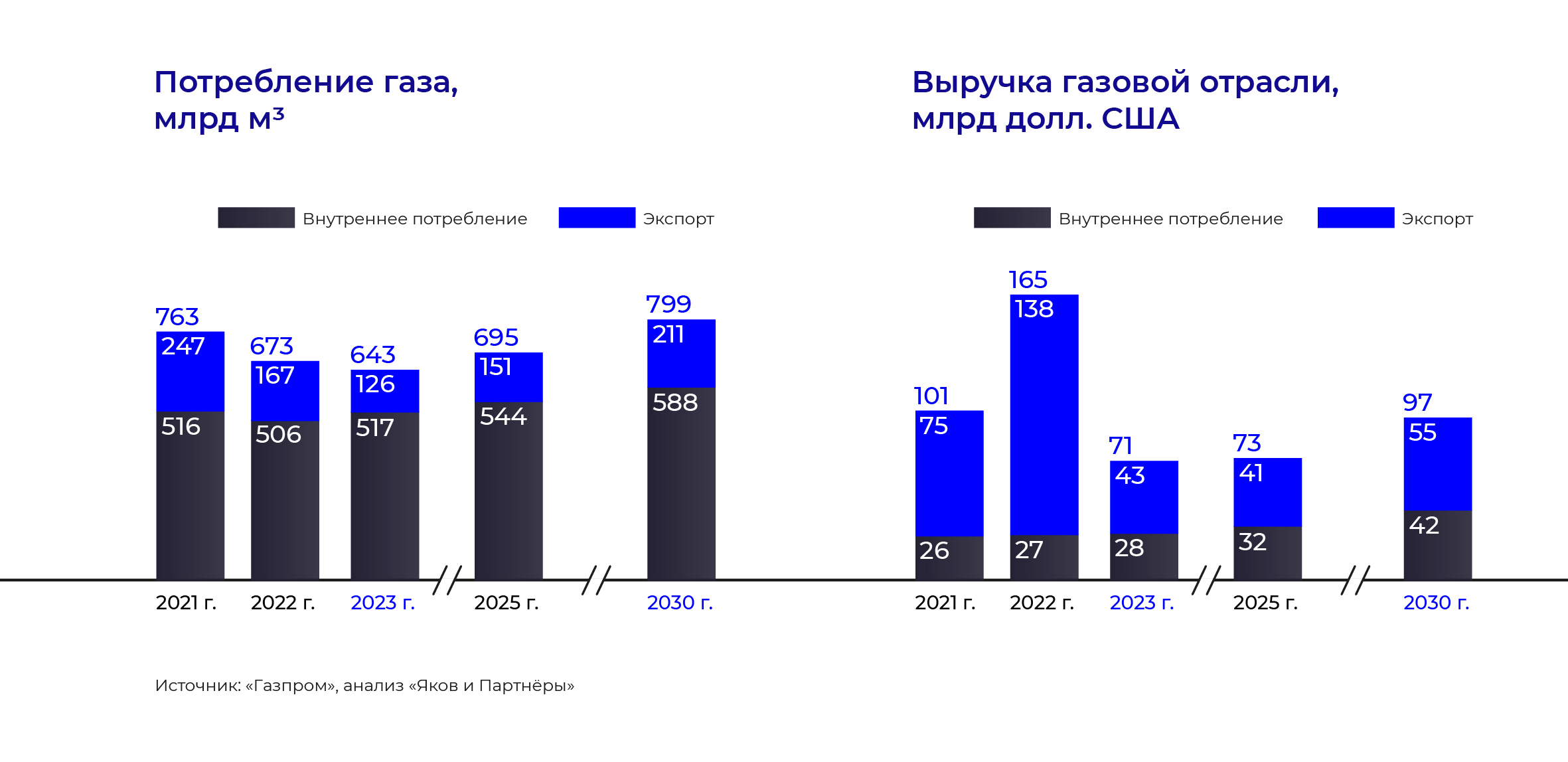

Экспортные поставки российского газа в 2022 г. существенно снизились на фоне санкционных ограничений и ряда других геополитических факторов. Экспорт упал на 32,3% – к уровню

2021 г., до 167 млрд куб. м. При этом поставки в дальнее зарубежье (в Европу, Турцию и Китай), по данным «Газпрома», обладающего монопольным правом на экспорт газа по трубопроводам, сократились в 1,8 раза, до 100,9 млрд куб. м.

Экспорт российского газа упал на 32,3% – к уровню 2021 г., до 167 млрд м3

Сейчас поставки российского газа в Европу, помимо транзита через Украину, ведутся лишь по одной из двух ниток газопровода «Турецкий поток». Прокачка по «Северному потоку – 1» и трубопроводу «Ямал – Европа» остановлена, а перспективный экспортный газопровод «Северный поток – 2» так и не был запущен. Россия также поставляет газ в Турцию по второй нитке «Турецкого потока» и по газопроводу «Голубой поток», а в Китай – по «Силе Сибири». Но поставки по этим направлениям не могут компенсировать «выпавшие» объемы, ранее направлявшиеся европейским потребителям. На фоне потери значительной части европейского рынка возможности для коммерциализации колоссальных запасов газа в РФ существенно сократились. Перед Россией стоит задача в ближайшие пять-семь лет пересмотреть стратегию поставок газа за рубеж, найти новых покупателей в Азии, использовать потенциал внутреннего рынка, а также предложить конкурентоспособные продукты газохимии.

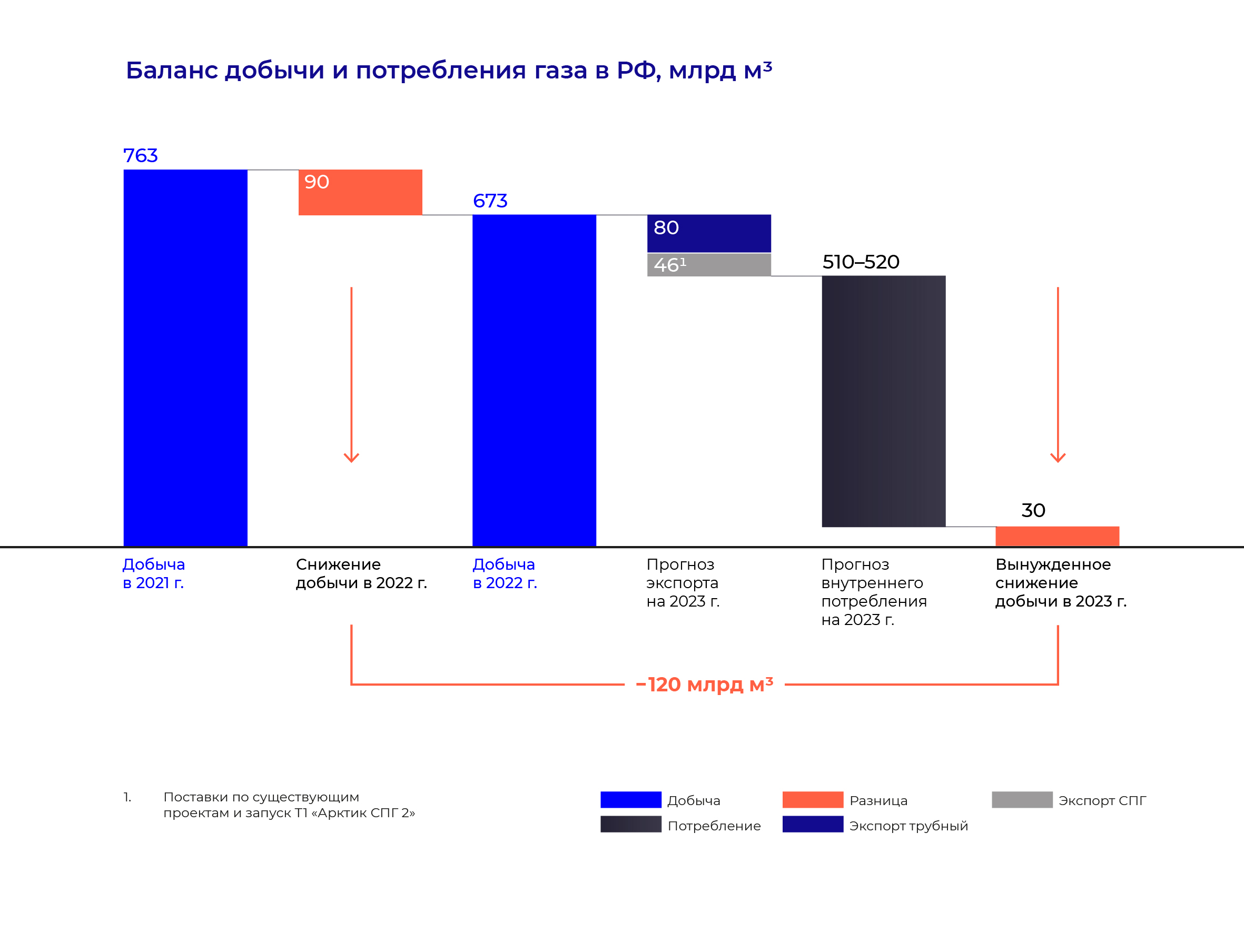

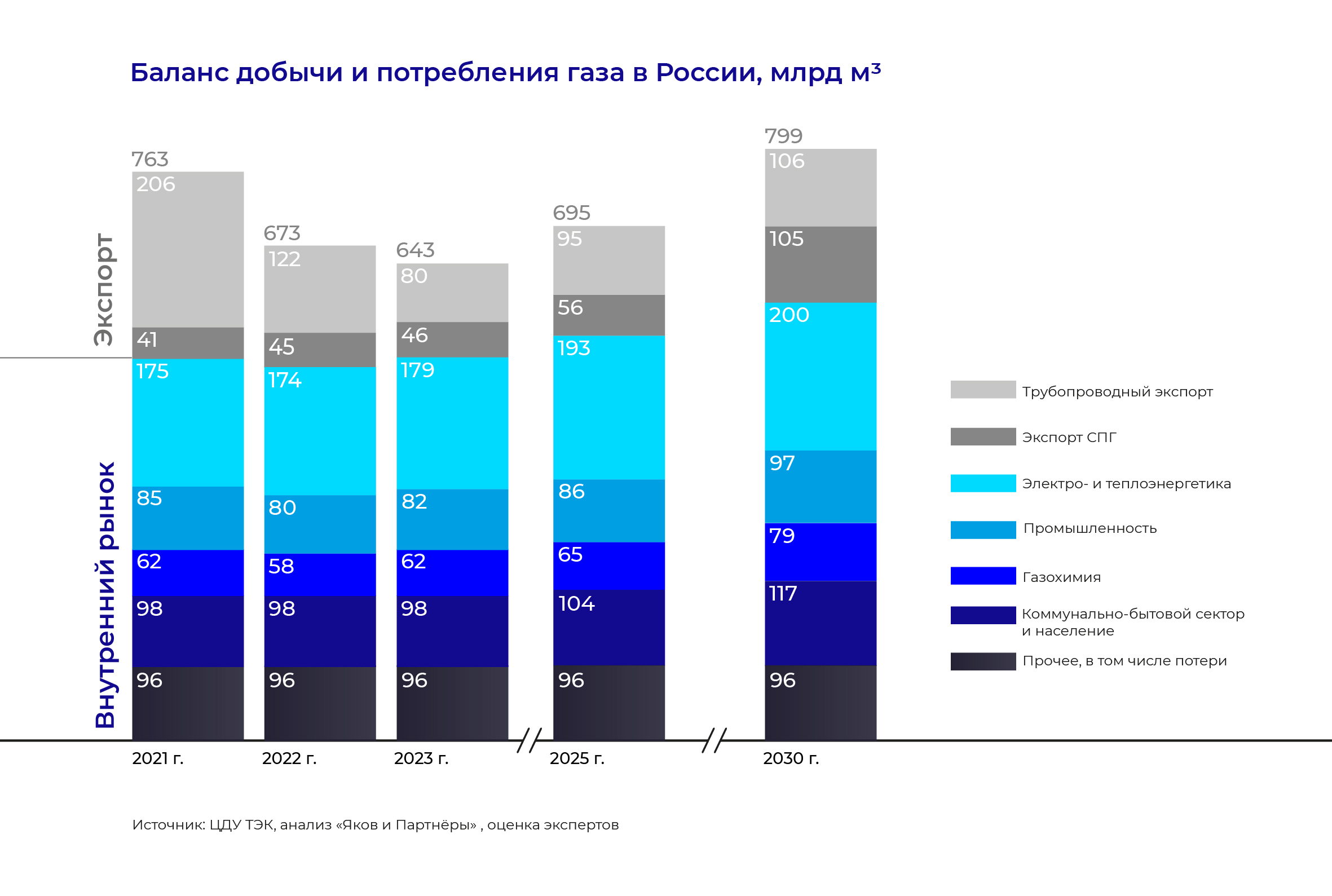

В прошлом году, вслед за падением экспорта, начала снижаться и добыча газа в РФ, которая упала на 11,8% и составила 673 млрд куб. м. В этом году ожидается дальнейшее сокращение как экспорта, так и добычи газа. По нашим оценкам, экспорт трубопроводного газа в этом году составит 80 млрд куб. м, еще 46 млрд куб. м будут экспортированы в сжиженном виде (СПГ). Объем внутреннего потребления в России в 2023 г. оценивается в 510–520 млрд куб. м.

Таким образом, вынужденное снижение добычи в 2023 г. на фоне потери ключевого экспортного рынка ЕС может составить около 30 млрд куб. м, а совокупное сокращение объемов добычи от уровня 2021 г. – 120 млрд куб. м.

Европейские страны уже снизили импорт российского газа до минимума, и, по нашим оценкам, восстановление прежних объемов экспорта в этот регион маловероятно. В 2022 г. Европа существенно – более чем на 45 млн т – нарастила импорт СПГ. При этом существует риск введения санкций на поставки в ЕС сжиженного газа из России.

Даже реализация всех запланированных экспортных трубопроводных проектов не позволит компенсировать «выпавшие» объемы экспорта в Европу. Так, 50 млрд куб. м газа в год можно будет направлять в Китай по трубопроводу «Сила Сибири – 2», до 20 млрд куб. м – прокачивать транзитом через Казахстан и Узбекистан, а еще примерно 10 млрд куб. м – поставлять через Турцию, если будет реализован проект по созданию газового хаба в этой стране. В сумме на горизонте до 2030 г. это обеспечит экспорт в объеме около 80 млрд куб. м в год.

Таким образом, рост добычи газа в стране возможен либо за счет новых проектов по расширению внутреннего потребления, либо за счет развития новых экспортных направлений.

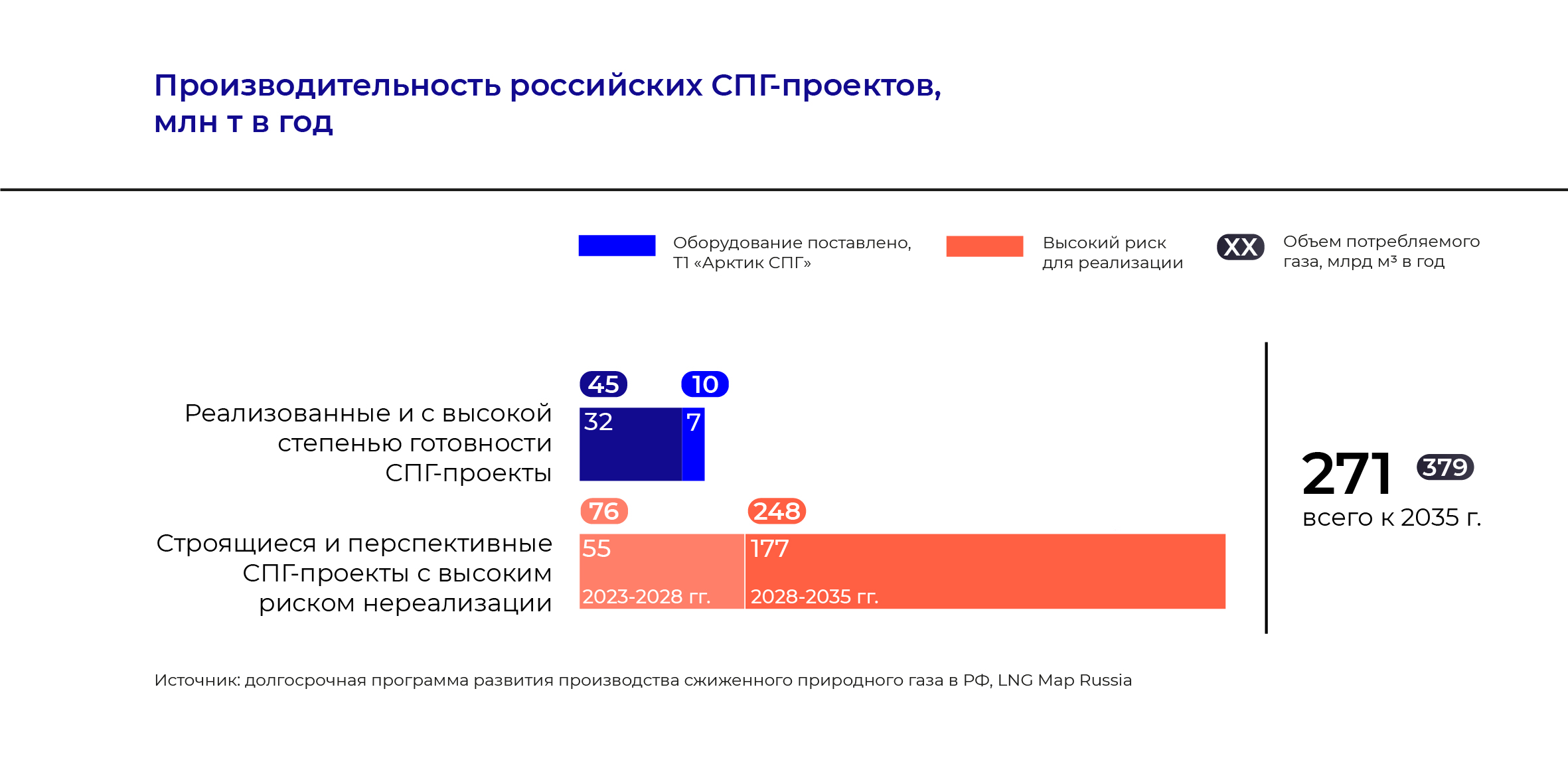

Перерабатывать «выпадающие» объемы добываемого газа в СПГ, чтобы поставлять его по всему миру, будет весьма затруднительно. Реализация объявленных проектов, которые должны завершиться к 2028 г., позволит увеличить годовое производство СПГ на 62 млн т. Но большинство из этих проектов сопряжены с рисками из-за ограничений доступа к технологиям.

Во всех объявленных проектах предполагается использовать зарубежные технологии, а оборудование поставлено только для проектов, которые в сумме обеспечат производство на уровне 7 млн т в год. Тем не менее, если к 2030–2035 гг. будут реализованы все перспективные проекты, то при текущих показателях спроса на рынке СПГ объем экспорта сжиженного газа из России может составить до 271 млн т в год.

Реализация большинства перспективных проектов сопряжена с рисками из-за ограничений доступа к технологиям

Реализация проектов по сжижению газа будет зависеть от раз- вития отечественных технологий. Сейчас в рамках утвержденной Правительством инициативы «Прорыв на рынки СПГ» определен комплекс первоочередных мер по локализации производства критически важного оборудования и строительству судов-газовозов для транспортировки СПГ. Дефицитными остаются ключевые компоненты для крупнотоннажного производства СПГ. Чтобы обеспечить дальнейшее масштабирование технологий, связанных с критически важным оборудованием, необходимо провести ряд НИОКР. Это может занять до пяти лет.

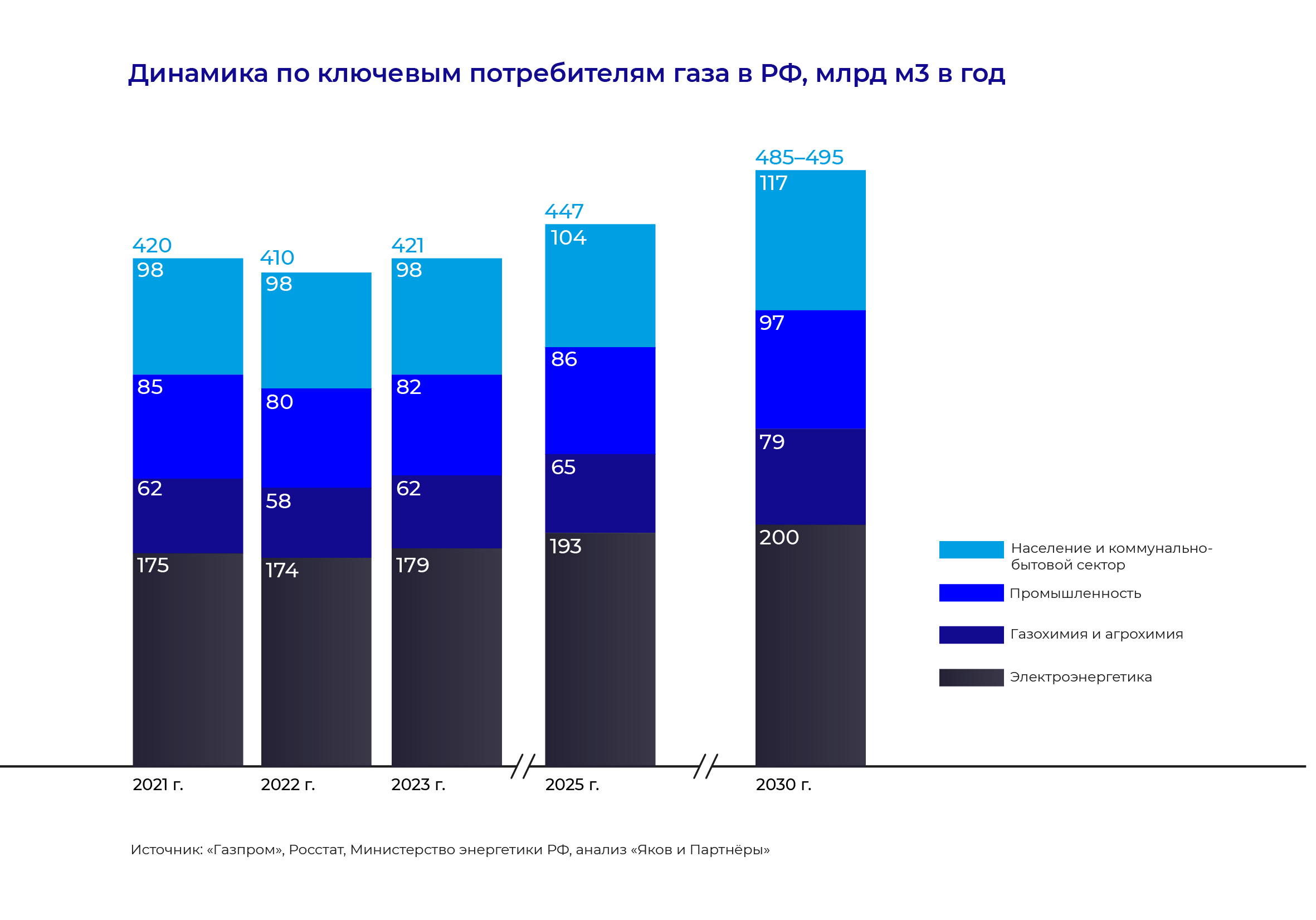

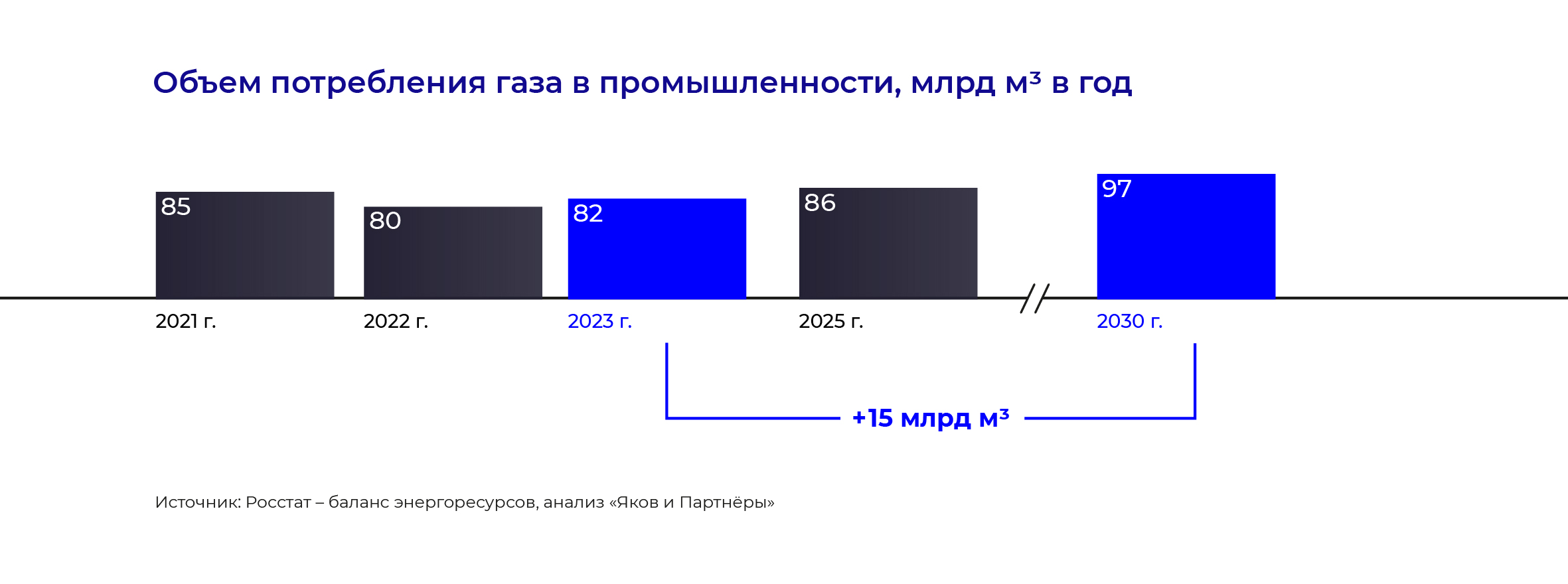

Внутреннее потребление газа в России до 2030 г., как ожидается, будет расти. По нашей оценке, спрос на газ внутри страны вырастет более чем на 17% и составит 485–495 млрд куб. м в год. Это произойдет за счет развития некоторых отраслей российской экономики. Годовое потребление газа в электроэнергетике в 2022–2030 гг. увеличится на 25 млрд куб. м – со 175 до 200 млрд куб. м. Тот же показатель в сфере газохимии и агрохимии вырастет на 17 млрд куб. м, до 79 млрд куб. м, а в промышленности – на 12 млрд куб. м, до 97 млрд куб. м.

Спрос со стороны населения и ЖКХ в результате повышения уровня газификации до 83% возрастет примерно на 20 млрд куб. м, до 117 млрд куб. м в год. В частности, население к 2030 г. будет потреблять 68 млрд куб. м газа в год, ЖКХ – 49 млрд куб. м. После строительства газопровода «Сила Сибири – 2» возможна газификация дополнительных регионов.

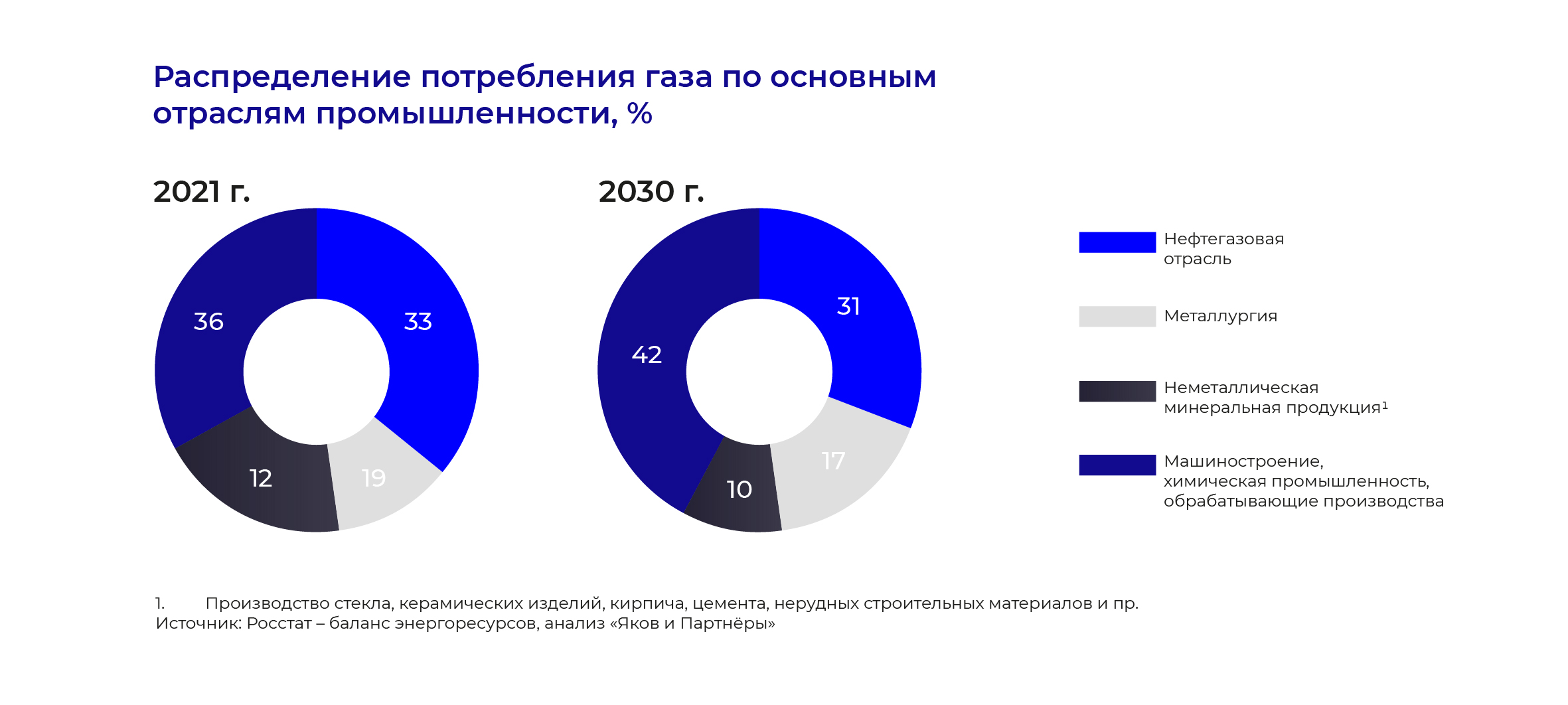

Основными драйверами роста потребления газа промышленностью будут выступать растущие объемы производства, а так- же медленное развитие генерации на основе альтернативных

источников энергии. С 2024 по 2030 г. прирост потребления газа в основном будет обеспечиваться машиностроением, химической промышленностью и обрабатывающими производствами. Общая доля этих отраслей в совокупном объеме потребления газа со стороны промышленности увеличится с 36% в 2021 г. до 42%.

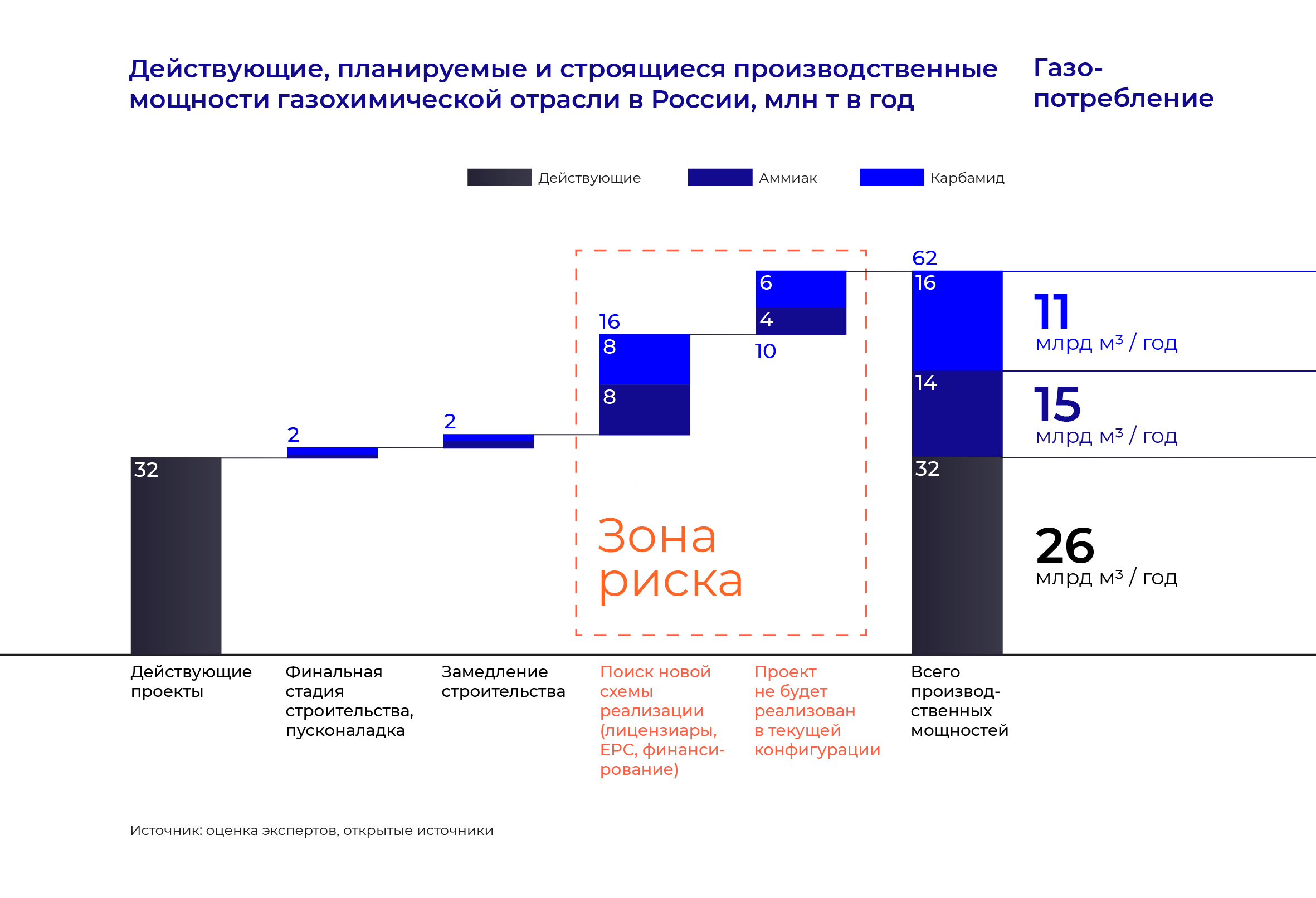

Запланированные проекты в сфере газохимии могут обеспечить прирост годового потребления газа примерно на 26 млрд куб. м. Однако это будет возможно лишь при условии доработки отечественной технологии производства. Наиболее критичные виды оборудования в данном случае – динамическое оборудование (уникальные турбокомпрессорные агрегаты для аммиачной промышленности) и КИПиА производства компаний Honeywell, Siemens, Yokogawa.

Реализация проектов по производству аммиака и карбамида в России возможна за счет перехода на отечественные технологии

Уход зарубежных лицензиаров и подрядчиков с российского рынка привел к остановке работ по целому ряду строящихся и проектируемых объектов газохимической промышленности. При этом возможность закупки оборудования из дружественных стран, например из Китая, ограничивается риском вторичных санкций.

В целом реализация запланированных проектов по производству аммиака и карбамида в России возможна за счет перехода на отечественные технологии, несмотря на уход с рынка зарубежных лицензиаров, но для этого необходимо проводить НИОКР по критически важным элементам технологической цепочки и развивать российских EPC- и EPCM-подрядчиков.

Весьма перспективный метод коммерциализации газа – производство аммиака. Это связано с ростом мировой потребности в удобрениях. Спрос на аммиак на мировом рынке устойчиво растет за счет увеличения численности населения и интенсификации сельского хозяйства. С 2022 по 2030 г. мировой спрос на аммиак, по нашей оценке, вырастет на 17%, до 220–230 млн т в год.

Высокий спрос на аммиак и азотные удобрения в первую очередь обеспечивают дружественные страны Азии, Латинской Америки и Африки. При этом у России, как у нетто-экспортера газа, всегда будет конкурентное преимущество на рынке аммиака ввиду дешевизны исходного сырья. К 2030 г. доля России на мировом рынке может вырасти до 14% (в 2022 г. она составляла 9%), а экспорт аммиака в абсолютном выражении может увеличиться почти вдвое – с 17 до 31 млн т в год.

Существует и потенциал для увеличения внутреннего потребления, так как нормы внесения удобрений в России сейчас ниже мировых. Для сравнения: в России норма составляет 61 кг на гектар, в США – 140 кг на гектар, в ЕС – 130 кг на гектар.

Ключевые направления монетизации запасов газа

- Развитие экспортных трубопроводных проектов (строительство газопровода «Сила Сибири – 2», полная загрузка газопровода «Сила Сибири»

- Развитие экспортных СПГ-проектов и проектов в сфере газохимии

- Повышение внутреннего потребления газа, в том числе промышленностью (включая перевод части сибирских ТЭС с угля на газ после реализации проекта «Сила Сибири – 2»)

В случае успешной реализации этих подходов добыча газа в Рос- сии с 2025 г. начнет расти, а к 2030 г. будут полностью компенсированы «выпавшие» объемы экспорта. По нашим оценкам, добыча газа в 2025 г. составит 695 млрд куб. м, а в 2030 г. – примерно 800 млрд куб. м.

В 2023 г. выручка газовой отрасли России, по прогнозам, снизится более чем вдвое – до 71 млрд долл. США. Если цены на газ стабилизируются, а к 2030 г. будут успешно реализованы экспортные проекты, этот показатель может составить 97 млрд долл. США, практически вернувшись к уровню 2021 г. При этом доля экспорта газа в выручке уменьшится: она составит 50–60%, тогда как в 2021 г. достигала 74%, а в 2022 г. – 84%.

Существенный дефицит бюджета газовой отрасли может продлиться до 2030 г. Запланированные до 2030 г. трубопроводные проекты не смогут полностью компенсировать «выпадающие» объемы экспорта. Поэтому наиболее значимыми инструментами коммерциализации газа являются проекты в газохимической отрасли по производству аммиака и карбамидов, а также проекты по производству СПГ.

Мы выделяем два ключевых фактора, от которых будет зависеть успех мероприятий по компенсации «выпавших» доходов газовой отрасли:

- формирование технологических партнерств между крупнейшими газовыми компаниями, производителями оборудования, проектными институтами и профильными ведомствами для ускорения развития отечественных технологий производства СПГ, аммиака и карбамида;

- заключение соглашения между Правительством, добывающими компаниями, производителями СПГ и продуктов газохимии о внедрении устойчивого механизма формирования цен на сырье, обеспечивающего инвестиционную привлекательность проектов по монетизации газа.

Для того чтобы сохранить добычу газа, увеличить выручку и повысить устойчивость всей отрасли, необходимо принять следующие меры:

- актуализировать программу по долгосрочному развитию газовой отрасли, внедрив конкретные инструменты поддержки отечественных технологий для производства СПГ и продуктов газохимии;

- сохранить инвестиционную привлекательность запланированных к реализации в России проектов, касающихся СПГ и газохимии.

Успешная реализация проектов в газохимической отрасли, дальнейшее повышение уровня газификации регионов и растущее промышленное потребление позволят компенсировать «выпавшие» объемы экспорта (120 млрд куб. м) к 2030 г. и в целом обеспечить стабильность рынка в России без необходимости повышения финансовой нагрузки на потребителей, поддержав тем самым устойчивое социально-экономическое развитие страны.